海外FXで一定以上の利益が出た場合には、確定申告が必要となります。

ただサラリーマンの方などは確定申告をする機会がほとんどないので、

『確定申告をしなかったらバレるの?』

『税金の計算とか書き方はどうするの?』

『確定申告にはどんな書類が必要なの?』

と不安に感じている方も多いと思います。

そこで今回は、サラリーマンが確定申告するための手順を分かりやすくまとめていきます。

なお、

『他のFX業者で出した損失と相殺できるの?』

『過去に出した損失と相殺できるの?』

『ポジション保有中の含み益も計算するの?』

こういった内容については以下の記事に詳しくまとめています。

気になる方は、先にこちらを読んでみて下さい。

今回の記事は、確定申告の実践編となります。

Contents

よくあるQ&A

まずは、確定申告についてよくあるQ&Aをまとめました。

Q.確定申告の期限はいつまで?

A.翌年3月15日までに済ませる必要があります。

- 申告開始:2月16日

- 申告期限:3月15日

- 納税期限:3月15日

ただし場合によって若干前後する可能性があるので、確認しておきましょう。

Q.確定申告って計算はどうするの?

A.国税庁HPからツールを使えば自動計算してくれます。

国税庁ホームページには、確定申告書を作るためのツールがあります。

それに沿って内容を入力していけば、難しい計算も不要となります。

Q.確定申告に必要な書類はなに?

A.確定申告には、最低限以下の書類が必要です。

- 本人確認書類

- 源泉徴収票など(所得の証明書類)

- 社会保険の控除証明書

- 年間損益報告書

- 必要経費の領収書

Q.いくら稼いだら確定申告が必要?

A.確定申告が必要なのは、以下の条件に当てはまる方です。

- サラリーマンなど給与所得者:年間20万円以上

- それ以外の方:年間38万円以上

また、以下の方は年間の利益に関わらず確定申告が必要です。

- 個人事業主

- 給与を2箇所以上から受け取っている方

- 給与が2000万円を超えている方

Q.確定申告をしなかったらバレるの?

A.確定申告漏れはまず間違いなくバレます。

金銭を直接やり取りする場合はバレない事もあるようですが、海外FXで利益を受け取ると銀行口座に金銭の取引記録が残ります。

なので、それがキッカケで無申告状態が税務署にバレてしまいます。

Q.確定申告をしてないのがバレたらどうなる?

A.ペナルティを課されるケースが多いです。

無申告である事がバレれば、延滞税・無申告加算税などが発生する可能性が高いです。

さらに不正な手段によって納税義務を免れようとした場合は『ほ税』という重大な犯罪に該当します。

この場合には、5年以下の懲役・500万円以下の罰金が課されます。

Q.確定申告に必要な書類はなに?

A.確定申告には、最低限以下の書類が必要です。

- 本人確認書類

- 源泉徴収票など(所得の証明書類)

- 社会保険の控除証明書

- 年間損益報告書

準備1. 年間損益報告書で利益を確認する

前回の記事に詳しく書いていますが、

- サラリーマンなど給与所得者:年間20万円

- それ以外の方:年間38万円

原則としてこれを超えた場合に確定申告が必要となります。

そして1年間の利益については、各業者から『年間損益報告書』を出せば分かります。

これから、年間損益報告書の出し方をまとめます。

まずは、PC版MT4を利用します。

PCでMT4を起動させて、画面下にあるターミナル画面から『口座履歴』をクリックします。

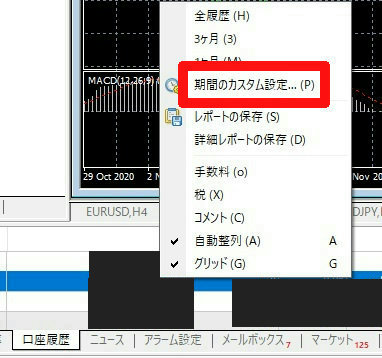

そして、口座履歴画面のどこかで右クリックをすると『期間のカスタム設定』というボタンが出てきます。

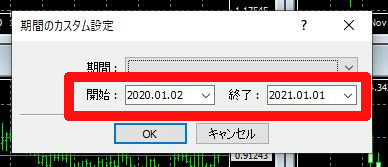

これをクリックして、年間損益報告書を出力したい期間を設定します。

ちなみに2020年分を出したい場合は『2020年1月2日~2021年1月1日』と設定しましょう。

そして『OK』を押したら、また口座履歴画面のどこかで右クリックをします。

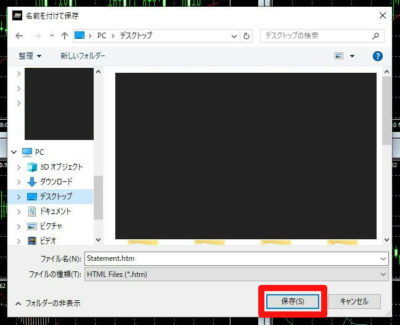

ここで『レポートの保存』をクリックしましょう。

年間損益報告書はhtm形式で出力されるので、出力先のフォルダを選択します。

デスクトップやドキュメントに出力すると後から見つけやすいです。

そして出力された年間損益報告書を開きましょう。

開く時はブラウザの指定画面が出てくるかも知れませんが、どのブラウザを選んでもOKです。

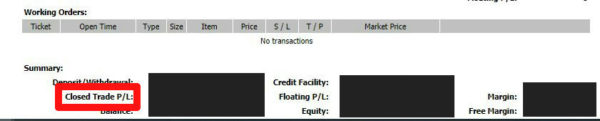

年間損益報告書を開いて一番下にある『Closed Trade P/L』という部分が、先ほど指定した期間の損益となります。

このClosed Trade P/Lが、

- 給与所得者:20万円以上

- 非給与所得者:38万円以上

これを上回っていれば、確定申告が必要となります。

確定申告が必要なら、この年間損益報告書を印刷しておきましょう。

もちろん複数の海外FX業者を利用している方は、各業者ごとに年間損益報告書が必要です。

準備2. 必要経費の領収書を用意する

年間損益報告書に書いてあるとおり確定申告をしても良いですが、海外FXの経費があればそれも計上した方が税金を安くできます。

海外FXの必要経費として計上できるのは、

- PC代

- セミナーへの参加費/移動費/宿泊費

- 書籍代

- 有料サイト/メルマガ

- FXソフト代(EA/VPSなど)

こういったものです。

※これらの必要経費を差し引きして年間20万円(または38万円)を下回った場合は、確定申告が不要となります。

海外FXを学んだり実践するための費用は基本的に経費として扱えるので、これらの領収書は捨てずに管理しておきましょう。

可能であれば、日付・内容のメモを貼り付けておくと後がスムーズです。

確定申告の具体的な流れ

まずは確定申告書を作るときは、国税庁のHPに移動します。

そして『作成開始』をクリックします。

※今回はPCでの操作をまとめますが、スマホ版でも選択・入力する内容は同じです。

そして次に、提出方法を選びます。

ここでは3種類の方法がありますが、

- マイナンバーカード:手軽だがカードリーダーが必要

- ID/パスワード:手軽だが事前申請が必要

- 印刷して提出:印刷は必要だが事前準備などは不要

このような違いがあります。

今後はマイナンバーカード方式・ID/パスワード方式が増えてくると思いますが、初めて確定申告をするときは『印刷して提出』が手軽です。

封筒を用意して管轄の税務署へ送るか窓口まで持っていく手間はありますが、他2つよりはハードルが低いと思います。

また、窓口まで持っていけばカンタンな確認をしてくれます。

そこで間違いがあれば指摘されるので、申請もれ・ミスを減らす事も可能です。

税務署によっては事前相談会を開いていることもあるので、不安な方はそこで相談しながら訂正してもらう事も出来ます。

そして次に、推奨環境や利用規約の確認画面が出てきます。

目を通して内容に問題がなければ、『利用規約に同意して次へ』というボタンをクリックしましょう。

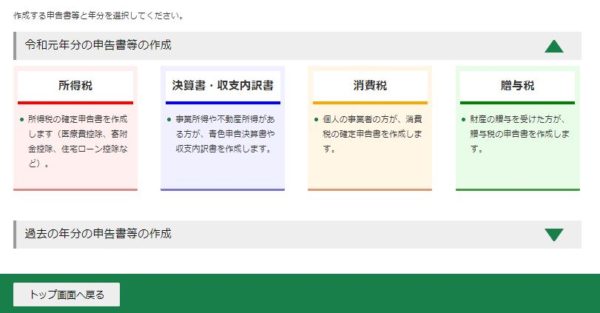

そして次に、作成する確定申告書を選ぶ画面が出てきます。

ここでは『令和○年分の申告書等の作成』をクリックして『所得税』を選びましょう。

そして次は、中央の『左記以外の所得のある方』の下にある『作成開始』をクリックします。

海外FXの利益は『雑所得』なので、全ての所得に対応した確定申告書を作成する必要があります。

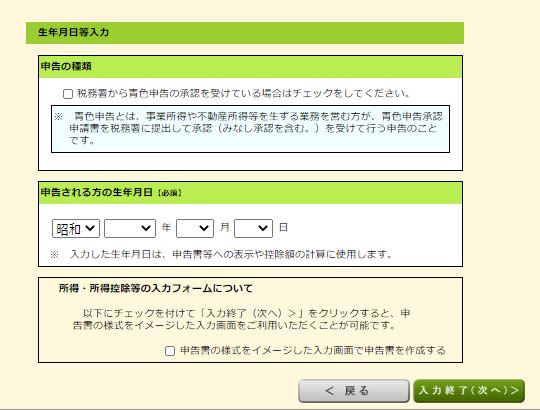

次に、青色申告の承認有無、申告する方の生年月日を入力します。

今回初めて確定申告をする方は、チェック不要となります。

また『申告書の様式をイメージした入力画面で申告書を作成する』というチェックは、一応入れておきましょう。

次は、確定申告書に所得を記入していきます。

一見すると記入項目が多くてイヤになりますが、入力する部分はほんの一部です。

また上部に①と②のタブがあるので、ご自身の収入状況に合わせて切り替えましょう。

あなたが給与を貰っているサラリーマンの場合は、

- ①:給与と海外FXの利益の他に収入がある方

- ②:給与と海外FXの利益の他に収入がある方

このようになります。

②に切り替えた場合は、入力不要な部分がグレーアウトするので見やすくなります。

もし給与と海外FXの利益しか収入がない場合は、

- 給与

- 雑(その他)

- 社会保険料控除

- 生命保険料控除

- 寄付金控除

- 配偶者(特別)控除

- 退職控除

- 医療費控除

この8箇所に入力しましょう。

※3~8については該当する方のみです。

※5については、ふるさと納税などを利用している場合です。

次に入力が必要な項目をクリックします。

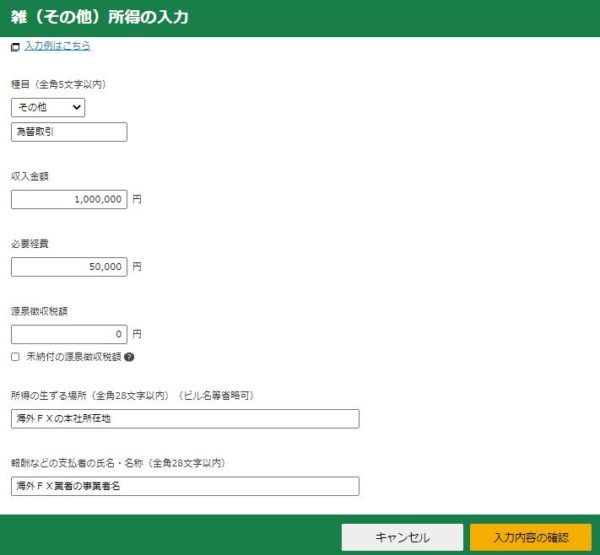

例えば『雑(その他)』をクリックした場合、このような画面が出てきます。

ここから『入力する』をクリックしましょう。

すると、詳しい入力画面が出てきます。

「種目」については「その他・為替取引」で問題ないかと思います。

そして雑所得の金額欄に『年間損益報告書』の金額を入力し、必要経費の金額・所得の生ずる場所などを入力して、『入力内容の確認』または『続けてもう1件入力』をクリックしましょう。

『入力内容の確認』をクリックすると、1つ前の画面に戻ります。

先ほど入力した内容が表示されているので、間違いなければ年金の受給有無を回答して『次へ進む』をクリックしましょう。

このような形で必要な項目を埋めていき、完了すれば画面右下にある『入力終了(次へ)』をクリックします。

次は、住民税についてです。

上記の1~6に当てはまる場合は、『住民税・事業税に関する事項』をクリックして入力していきます。

当てはまらない場合は、『入力終了(次へ)』をクリックします。

これで納税額と納税方法とともに、納税地・税務署の情報などを入力する画面が表示されます。

コンビニ・QRコード・クレジットカード決済などが利用できるので、手軽な方法を選択しましょう。

後は画面に沿って確定申告書を印刷するだけとなります。

領収書などは貼り付ける必要がありませんが、最低5年間は保管しておきましょう。

まとめ

今回は確定申告の流れを中心にまとめましたが、見た目ほど難しい作業ではないです。

1年に1回しかしないので手順を忘れがちですが、必要書類がきちんと揃っていれば30分ほどで終わると思います。

とはいえ初めて行う場合は少し時間がかかります。

提出期限・納税期限は翌年3月15日なので、遅れないように必ず提出しましょう。